پترن های هارمونیک در تحلیل تکنیکال برای تولید سیگنالهای خرید/ فروش کاربرد دارند. تغییرات مداوم قیمت یکی از عناصر قابل تشخیص بازارهای مالی است. این تغییرات گرایش دارند به صورت پترن یا الگوهایی اتفاق بیافتند که با استفاده از آنها میتوان تغییرات آینده را مشخص کرد.

معاملهگران از این طریق با شناسایی رفتار بازار در گذشته، ترندهای بازار را شناسایی کرده و میتوانند سیگنال معامله به دست بیاورند. پترن های هارمونیک در تحلیل تکنیکال به همین شکل ابداع شدهاند.

پیشنهاد ویژه: تمامی اندیکاتورهای کاربردی بورس

روش معامله بر اساس پترن های هارمونیک تا حد زیادی وامدار نظریهپرداز دهه 1930، گارتلی (H.M. Gartley) است که در کتاب خود «سودها در بازار سهام» (1932) این مفهوم را ارائه داد.

در سالهای اخیر نیز اسکات کارنی (Scott M. Carney) بر روی این مفاهیم کار کرده و مطالعات خود را در سال 1999 در کتاب «معاملهگر هارمونیک» ارائه داده است. اسکات کارنی به عنوان کسی که پترن های هارمونیک در تحلیل تکنیکال را احیا کرده شناخته میشود.

پترن های هارمونیک در تحلیل تکنیکال چیست؟

پترن های هارمونیک در تحلیل تکنیکال شامل ساختارهای هندسی هستند که بر اساس اعداد فیبوناچی تعریف شدهاند. هر عنصری در این ساختارها بر اساس یکی از سطوح فیبوناچی تعریف شده است. این ساختارها سعی میکنند جدیدترین رفتار و تغییر قیمت را با هدف پیشبینی قیمت آینده شناسایی کنند.

پترن های هارمونیک بیشتر در چارچوبهای زمانی بزرگتر قابل بررسی هستند. استفاده از آنها برای شناسایی سیگنالهای معاملات روز کار سختی است. به همین دلیل پترن های هارمونیک در تحلیل تکنیکال بیشتر توسط معاملهگران بلند مدت و افرادی مورد استفاده قرار میگیرد که بر معامله پوزیشن یا جایگاه (position trading) متمرکز هستند.

آنها همچنین به زمان بیشتری برای کامل کردن فهرست گامهایی که باید بر دارند نیاز دارند. بهترین چارچوبهای زمانی برای معاملات هارمونیک نمودارهای روزانه و نمودارهای هفتگی هستند.

مقاله آموزش پولبک در بورس | شناسایی pullback را حتما مطالعه کنید

پترن های هارمونیک در تحلیل تکنیکال چه چیزی را نشان میدهند؟

به صورت کلی پترن های هارمونیک برای نشان دادن دو چیز توسعه یافتهاند:

- پیشبینی برگشت قیمت

- پیشبینی طول یک حرکت قیمت

این همان چیزی است که باعث میشود نقاط کنش موضوعی به نسبت ساده برای فهمیدن باشد. اگر رویههای هر پترن را به خوبی پیگیری کنید، برای مثال با استفاده از پترنی که طول یک حرکت را مشخص میکند، میتوانید در نقطهای که مشخص میشود انتظار یک برگشت قیمت را داشته باشید.

همچنین می توانید فیلتر طلایی بورس شامل 5 فیلتر نوسانی را دانلود کنید.

رابطه پترن های هارمونیک با سطوح فیبوناچی

پترن های هارمونیک در تحلیل تکنیکال به تمامی بر اساس ضریبهای فیبوناچی تعریف شدهاند. مطابق نظریه اعداد فیبوناچی، هر عددی که بعد از 0 و 1 قرار میگیرد حاصل جمع دو عدد قبلی خود است. با پیروی از این نظریه یک مجموعه اعداد مانند این (از راست به چپ) تشکیل میشود: 0 – 1 – 1 – 2 – 3 – 5 – 8 – 13 – 21 – 34 – 55 – 89 و الی آخر.

علاوه بر این، هر عددی در نظریه فیبوناچی به صورت نسبی حدود 61.8% عدد بعدی خود، و 38.2% عدد بعد از آن است. به این ترتیب به خطوط بازگشت فیبوناچی میرسیم: 23.6%، 38.2%، 50%، 61.8%، 78.6% و 88.6%. در پترن های هارمونیک همچنین از سطوح اکستنشن فیبوناچی مثل 127.2%، 161.8% و 261.8% استفاده میشود.

در ادامه این مطلب فهرستی از پترن های هارمونیک در تحلیل تکنیکال معرفی میشود. این 6 پترن پر استفادهترین پترن های هارمونیک محسوب میشوند. از آنجا که هر یک از این پترنها یک سیگنال خرید یا فروش تولید میکند، هر کدام از آنها یک نسخه بازار پر رونق (bullish) و یک نسخه بازار کساد (bearish) دارد. پیش از شناسایی بهترین پترن هارمونیک که به سبک معاملات شما میخورد، بهتر است اطلاعات بیشتری در مورد هر کدام از آنها به دست بیاورید.

هر پترنی با حرکت XA مشخص میشود که شروع یک ترند را تعیین میکند. به این ترتیب جهت XA در یک نسخه بازار کساد از پترن هارمونیک، رو به پایین است. عکس همین موضوع در مورد یک بازار پر رونق صدق میکند. به عبارت دیگر آنجا جهت XA رو به بالا است.

پیشنهاد می کنم مقاله آموزش الگوهای کندل استیک | کندل استیک ژاپنی را مطالعه کنید

ویژگیهای کلی پترن های هارمونیک در تحلیل تکنیکال

بیشتر پترن های هارمونیک در تحلیل تکنیکال با مشخص کردن پنج حرکت قیمت تعریف میشوند. برای همین بهتر این رشته را به یاد داشته باشید: XABCD.

- X: قیمتی که پترن با آن شروع میشود.

- A: نقطه بعدی قیمت (بالا یا پایین) بعد از X

- B: شامل بازگشت X و A میشود

- C: شامل بازگشت A و B میشود

- D: آخرین نقطه قیمت است و همچنین نقطه کنش یا ماشه است

روش کار کلی پترن های هارمونیک در تحلیل تکنیکال بسیار ساده است. برای این کار باید هر یک از نقاط قیمت را بررسی و اندازهگیری کنید تا اطمینان حاصل کنید با یکی مدل فیبوناچی این پترن هماهنگی دارد یا نه. اگر نقاط X، A، B، و C با پترن مطابقت داشته باشند، آن وقت نقطه کنش شما نقطه D خواهد بود.

پیشنهاد میشود حتما مقاله ابر ایچیموکو در تحلیل تکنیکال بورس چیست؟ را مطالعه نمایید

انواع پترن های هارمونیک در تحلیل تکنیکال

چند نمونه از معروفترین و پر کاربرد ترین پترنهای هارمونیک شامل موارد زیر میشود:

- پترن ABCD

- پترن گارتلی

- پترن خرچنگ

- پترن خفاش

- پترن پروانه

- پترن کوسه

در ادامه به ویژگیهای هر یک از این پترن های هارمونیک پرداخته میشود.

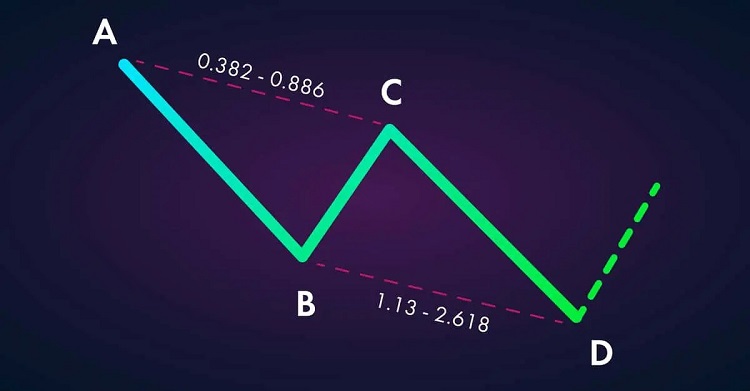

پترن ABCD

پترن ABCD در کنار پترن گارتلی از جمله پر کاربرد ترین پترن های هارمونیک محسوب میشود. بسیاری از معاملهگران ابتدا معامله با پترن ABCD را یاد میگیرند چرا که میتواند پایه محکمی برای یاد گرفتن پترنهای پیچیدهتر دیگر شود.

همچنین می توانید آموزش خطوط حمایت و مقاومت در بورس (Support-Resistance) را مطالعه کنید.

به این پترن گاهی هم «پترن CD = AB» گفته میشود چرا که حرکتهای AB و CD در آن برابر هستند و حرکت BC در آن یک اصلاح را نمایش میدهد. پترن ABCD بر اساس قواعد زیر تعریف میشود:

- AB حرکت شروعی قیمت است

- BC باید بازگشت 61.8% از حرکت AB را بازنمایی کند

- CD باید گسترش یا اکستنشن 127.2% از اصلاح BC را بازنمایی کند

در تصویر بالا یک پترن ABCD را در یک بازار پر رونق نمایش میدهد. تمام این قدمها برای شناسایی نقطه D برداشته میشوند که در آن یک سیگنال خرید ایجاد میشود. نسخه بازار کساد پترن ABCD نیز از همین قواعد پیروی میکند جز این که AB در آنجا حرکتی در جهت مخالف است. نقطه D در این پترن نقطه احتمالی برگشت قیمت را مشخص میکند.

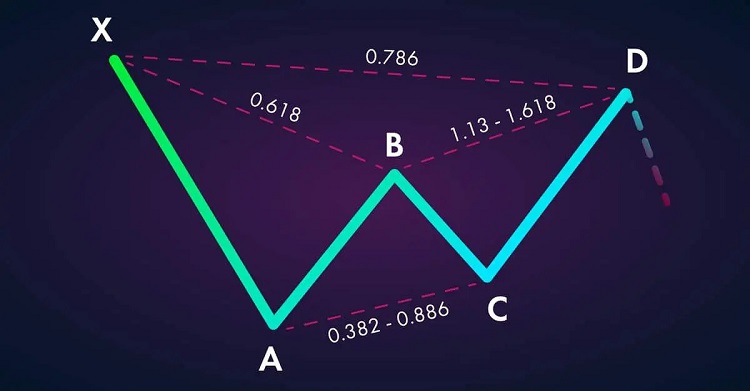

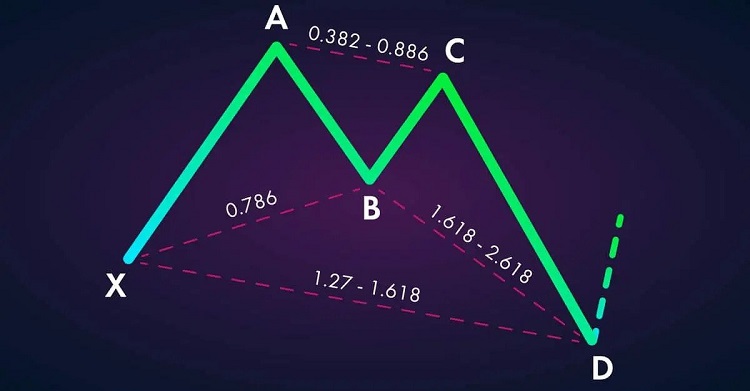

پترن گارتلی

بسیاری معتقدند این پترن پر کاربرد ترین مورد از پترن های هارمونیک است. به همین دلیل روی این پترن نام گارتلی، بنیانگذار پترن های هارمونیک در تحلیل تکنیکال گذاشته شده است.

پیشنهاد می کنم مقاله روانشناسی بازار بورس چیست و چگونه میتوان از آن برای سودآوری استفاده کرد؟ را مطالعه کنید

پترن گارتلی بر اساس قواعد زیر طراحی میشود:

- XA – نقطهای است که پترن از آنجا شروع میشود

- AB – نقطهای است که B در آن با سطح بازگشت فیبوناچی 61.8% از XA تمام میشود

- BC – حرکت این خط یا باید در سطح 38.2% فیبوناچی، 88.6% خط قبلی تمام شود

- CD – اگر BC در سطح 38.2% تمام شود، CD باید تا 127.2% گسترش یابد، در غیر این صورت نقطه D در گسترش 161.8% از BC قرار میگیرد

- XD – علاوه بر این نقطه D باید بازگشت 78.6% از خط ابتدایی XA را پوشش دهد

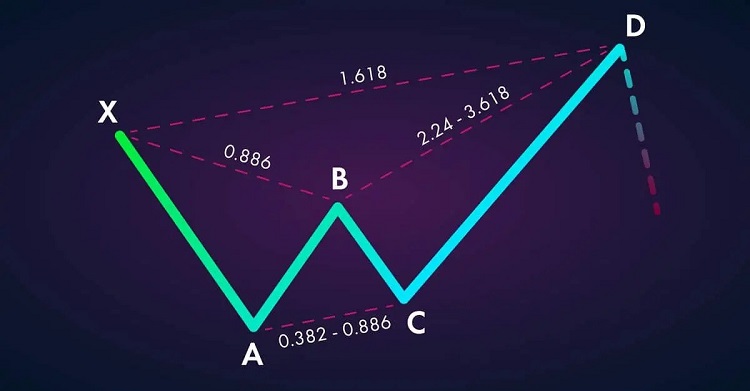

پترن خرچنگ

یکی دیگر از پترن های هارمونیک در تحلیل تکنیکال پترن خرچنگ است. پترن خرچنگ بر اساس قواعد زیر ترسیم میشود:

- XA – اولین خط که ابتدای یک ترند را مشخص میکند

- AB – این خط یا با بازگشت 38.2% و یا با بازگشت 61.8% از خط XA همراه است

- BC – این حرکت در جهت مقابل حرکت AB انجام میشود، و یا 38.2% یا 0.886% از حرکت AB را اصلاح میکند

- CD – اگر BC برابر 38.2% اصلاح کند، آن وقت CD باید به یک سطح گسترش 224% برسد. در مقابل اگر BC در 0.886% به پایان برسد، آن وقت سطح CD از آن به 361.80% میرسد

- XD – در نهایت سیگنال خرید در نقطه D تقریبا در حدود سطح گسترش 161.8% از خط ابتدایی XA تعیین میشود

مقاله امواج الیوت در تحلیل تکنیکال چیست و این امواج چه کاربردی دارد؟ را حتما مطالعه کنید

پترن خفاش

پترن خفاش یکی دیگر از پترن های هارمونیک پر کاربرد محسوب میشود. از این پترن نیز مانند پترن های هارمونیک دیگر برای پیشبینی قیمت با توجه به رفتار قیمت در گذشته استفاده میشود. پترن خفاش مطابق با قواعد زیر ترسیم میشود:

- XA – خطی که ترند با آن شروع میشود

- AB – باید در فاصله بین 38.2% و 50% تمام شود

- BC – این خط یا 38.2% یا 88.6% از حرکت AB را پوشش میدهد

- CD – اگر خط BC2% باشد آن وقت CD به سطح گسترش 161.8% میرسد. در مقابل، اگر خط قبلی 88.6% باشد آن وقت گسترش CD به 261.8% میرسد

- XD – نقطه ورود به معامله در سطح بازگشت 88.6% از خط ابتدایی XA تشکیل میشود

پیشنهاد میشود مقاله چنگال اندروز در تحلیل تکنیکال بورس را مطالعه کنید

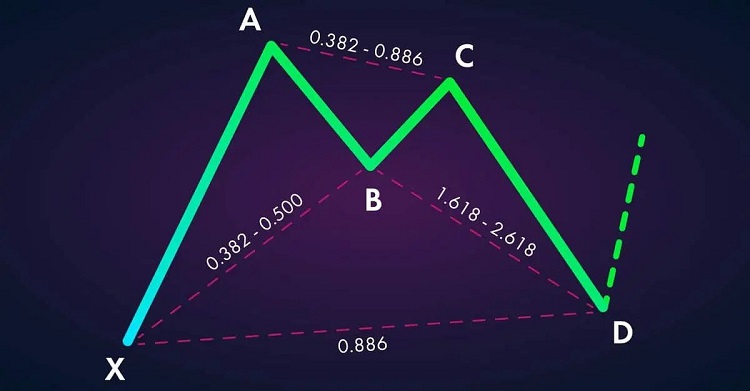

پترن پروانه

برای بررسی کاربرد پترن های هارمونیک در تحلیل تکنیکال لازم است که روند قیمت و ترند با یکی از پترنها همخوانی نزدیک داشته باشد. این کار از طریق آشنایی با رفتار قیمت در بازار قابل انجام است. این پترنها نشان میدهند که نقطه مناسب ورود به بازار کجا است.

همچنین می توانید از فیلترهای کاربردی دیده بان بازار بورس استفاده نمایید. این مجموعه شامل بیش از 500 فیلتر کاربردی می باشد.

پترن پروانه مطابق با قواعد زیر ترسیم میشود:

- XA – نقطه شروع ترند و آغاز حرکت قیمت

- AB – این تغییر قیمت با بازگشت 78.6% از خط XA همراه است

- BC – این خط نیز با بازگشت 38.2% یا 88.6% از خط AB همراه است

- CD – درست مانند پترن خفاش، اگر خط BC2% باشد آن وقت CD به سطح گسترش 161.8% میرسد. در مقابل، اگر خط قبلی 88.6% باشد آن وقت گسترش CD به 261.8% میرسد

- XD – از آنجا که در خط AB اصلاح بزرگتری صورت میپذیرد، نقطه D در یک پترن پروانه باید در سطح گسترش 127% یا 161.80% از خط ابتدایی XA تشکیل شود

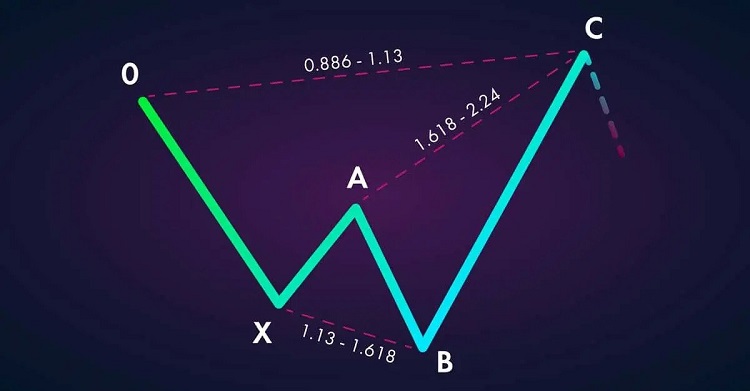

پترن کوسه

آخرین نمونه از پترن های هارمونیک در تحلیل تکنیکال که در این مطلب گردآوری کردهایم پترن کوسه است. این پترن یکی از پترنهای به نسبت جدید در بین پترنها محسوب میشود. برای ترسیم این پترن باید مطابق با قواعد زیر عمل کنید:

- XA – خط شروع ترند و آغاز پترن

- AB – این خط باید بین 113% تا 161.8% از خط اولیه گسترش داشته باشد

- BC – بسته به میزان گسترش AB، خط BC یا باید در سطح گسترش 161.8% و یا در سطح گسترش 224% از حرکت قبلی تشکیل شود. این نقطه آخرین نقطه بوده و نقطه D فقط شامل یک سیگنال خرید میشود.

پیشنهاد میشود حتما مقاله پترن های هارمونیک در تحلیل تکنیکال را بخوانید

مزایا و معایت پترن های هارمونیک در تحلیل تکنیکال

بزرگترین مزیت پترن های هارمونیک در تحلیل تکنیکال داشتن ساختاری است که به روشنی تعریف شده است. این پایه به معاملهگران کمک میکند نقطه ورود و خروج در بازار را به راحتی پیدا کنند. اگر پترنهای هارمونیک را دنبال کنید، تنها کاری که باید انجام دهید این است که زمانی که سیگنال به وجود آمد آن را جدی بگیرید.

این ساختار در رابطه با مدیریت ریسک نیز به ما کمک میکند. یک سطح قیمت به روشنی تعریف شده همان قدر میتواند به ما در پیدا کردن نقطه ورود به معامله کمک کند که در سفارشهای برداشت سود یا توقف- ضرر میتواند کارایی داشته باشد.

اما به هر حال همین صلب بودن ساختار در پترن های هارمونیک باعث میشود آنها بسیار کمیاب شوند. برای مثال اگر یک معاملهگر نقاط A و B را پیدا کند، ممکن است نقطه C آن طور که انتظار دارد مشخص نشود و تمام کارکرد پترن به این ترتیب از بین میرود. به همین دلیل شناسایی، ترسیم و در نهایت معامله کردن با استفاده پترن های هارمونیک در تحلیل تکنیکال نیاز به صبر و بردباری زیادی دارد.

علاوه بر این، تا جایی که به فاز شناسایی مربوط است، پترن های هارمونیک یکی از پیچیدهترین ساختارها محسوب میشوند. به همین دلیل آنها بخشی از ابزارهای پیشرفته محسوب میشوند که معاملهگران با تجربه از آن استفاده میکنند.

پیشنهاد ویژه: تمامی اندیکاتورهای خرید و فروش

سخن پایانی

در این مطلب از سایت اندیکاتور بورس در خصوص پترن های هارمونیک در تحلیل تکنیکال صحبت کردیم. پترن های هارمونیک ساختارهای هندسی روی نمودار قیمت هستند که بر پایه ضریب و نسبتهای فیبوناچی تعریف شدهاند. این پترنها الگوهای حرکت قیمت و برگشت و گسترشهای قاعدهمند آن را مشخص میکنند.

ساختار این پترن ها اغلب 5 نقطهای و به شکل XABCD روی نمودار مشخص میشود. فرض اصلی در پس استفاده از این پترنها این است که رفتار قیمت نسبتی با رفتار قبلی قیمت دارد. به این ترتیب تشخیص حرکات قاعدهمند قیمت با استفاده از پترن های هارمونیک امکانپذیر است. برای این کار باید خط سیر قیمت و رفتارهای اصلاحی و برگشتی آن را به خوبی پیگیری کرد.

در نهایت با استفاده از پترن های هارمونیک در تحلیل تکنیکال میتوان به سیگنال خرید و فروش دست پیدا کرد. این سیگنال بهترین زمان ممکن برای ورود به معامله و یا خروج از آن را به معاملهگران نشان میدهد. معاملهگران به کمک این ابزار به خوبی میتوانند نقاط برگشت قیمت را تشخیص داده و نقطه کنش یا عمل خود را بر روی آن تعیین کنند.

پترن های هارمونیک هم در بازارهای پر رونق و هم در بازارهای کساد کارکرد و کارایی خاص خود را دارند. بعضی از معروفترین و پر کاربرد ترین پترن های هارمونیک شامل پترن ABCD، پترن گارتلی، پترن خرچنگ، پترن خفاش، پترن پروانه و پترن کوسه میشود که در این مطلب آنها را معرفی کردیم.

اندیکاتور بورس آموزش اندیکاتورهای بورس و آموزش سرمایه گذاری در بورس

اندیکاتور بورس آموزش اندیکاتورهای بورس و آموزش سرمایه گذاری در بورس

ذرود بر شما

متشکرم بابت توضیحاتتون

سلام

خواهش میکنم.

توضیح ساده و روان بود ممنون

سلام

خواهش میکنم، از نظر شما سپاسگزاریم.